海外波瀾再起,弱化A股表現,但經濟工作會議明確“穩增長”基調后,國內的經濟基本面在改善,流動性也在偏松的環境中,故A故表現或強于海外,若未來海外企穩,A股或釋放向上彈性。

12月美聯儲會議明確加速Taper(預計2022年3月結束購債),點陣圖顯示2022年加息三次,雖然美股在會議后逐步企穩,但前期加速Taper的預期Price in時造成了美股回調。美股的調整對A股形成一定負面傳導,使得A股在國內政策“發力”后,并未有較好的指數行情,但正是由于政策“發力”,A股的相對表現遠強于美股。

向前看,聯儲加速Taper已經Price in,若未來海外波動弱化,A股在政策支持下的相對強勢或轉化為絕對優勢,推動11月以來的跨年行情繼續開展。

風險點則是奧密克戎對歐美經濟復蘇的沖擊是否會強化。目前,奧密克戎在歐美迅速傳播,據媒體報道,英國12月17日單日確診9.3萬例,創疫情以來新高,其中約六成為奧密克戎病例。冬季疫情惡化使得歐洲國家紛紛收緊防疫措施,德國甚至對英國實行入境限制。

以往,疫情惡化對資本市場不見得是“壞事”,疫情對經濟增長不利,但會延長貨幣“放水”的時間,支撐股市的表現。當前來看,全球通脹高企,現在疫情惡化必然會對經濟增長造成沖擊,且會通過影響供應鏈進而強化通脹,但歐美貨幣已經寬松且有高通脹掣肘的情況下,寬松“加碼”卻很難。故當前疫情若大幅惡化或僅沖擊經濟基本面,卻無“寬松”加碼,進而對歐美股市或形成一定沖擊。

此外,周一LPR利率是否調降是重要關注點。中美貨幣政策周期錯位運行,近期央行與美聯儲一松一緊,映射A股、美股一強一弱。本周一央行會議提到“持續釋放貸款市場報價利率改革潛力,促進企業綜合融資成本穩中有降。” 12月15日1年期LPR利率互換降至3.83%,低于1年期LPR現值(3.85%),顯示出市場對于1年期LPR下調的預期開始明顯增強。

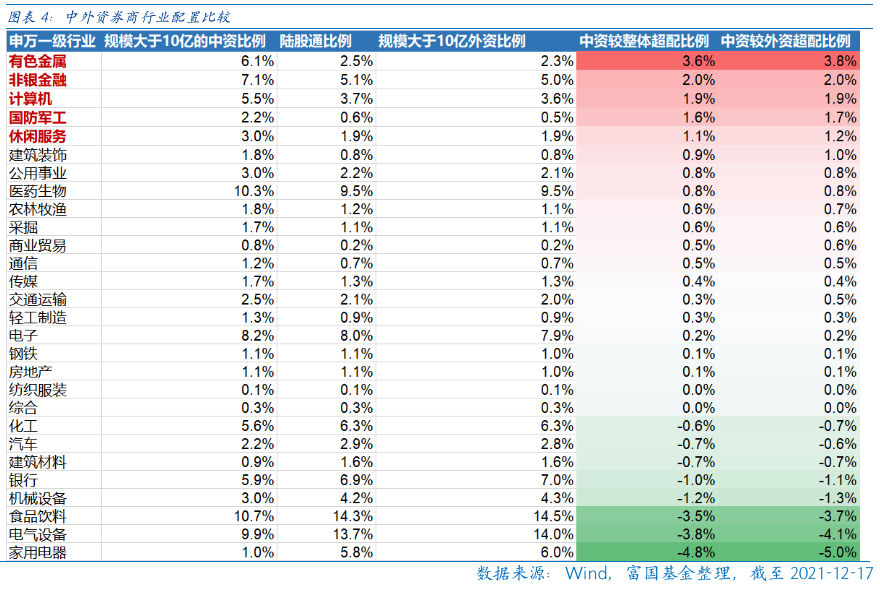

行業層面,周五證監會就修改《內地與香港股票市場交易互聯互通機制若干規定》(簡稱《若干規定》)公開征求意見,對內地投資者在香港開立證券賬戶及北向交易權限,通過滬深股通交易A股“假外資”行為加強監管。由于“假外資”交易占比不高,故監管趨嚴不會改變外資流入A股的大趨勢,但或對部分偏主題投資的“妖股”形成沖擊。

具體來看,中資券商較外資券商明顯超配的行業為有色金屬、非銀金融、計算機、國防軍工和休閑服務。整體上,超配比例高的行業或受到此外“假外資”監管沖擊更大。

行業配置:

整個跨年行情或是“高成長”板塊漲幅更大即“高賠率”,而“均值回歸”板塊大跌可能性小,且有修復行情的機遇即“高勝率”。本周是“均值回歸”板塊占優,“高成長”回調,但在當前的回調也為未來“高成長”板塊的占優提供了反彈空間。

結合經濟工作會議繼續強調科技和能源革命,且為市場明確樹立了“寬松”預期,在整個跨年行情“高成長”板塊即光伏、軍工、風電、新能源車(動力電池中游和整車)、電子(半導體)的機會依然值得關注,特別是受“新增可再生能源和原料用能不納入能源消費總量控制”推動的光伏組件、風電、儲能、新能源運營商或表現較佳。

“均值回歸”板塊作為跨年行情的補充,重點關注提價帶動盈利預期改善的白酒,而“松”地產相關的地產央企、建材、家電等行業也值得關注。

風險提示:經濟超預期下行,政策不及預期,測算誤差。

目錄

1、市場展望探討

2、行業配置思路

3、市場行情回顧

(一)市場行情回顧

(二)資金供需情況

4、下周宏觀事件關注

1

市場展望探討

海外波瀾再起,弱化A股表現,但經濟工作會議明確“穩增長”基調后,國內的經濟基本面在改善,流動性也在偏松的環境中,故A故表現或強于海外,若未來海外企穩,A股或釋放向上彈性。

12月美聯儲會議明確加速Taper(預計2022年3月結束購債),點陣圖顯示2022年加息三次,雖然美股在會議后逐步企穩,但前期加速Taper的預期Price in時造成了美股回調,截至周五收盤,納斯達克指數自11月22日高點回調5.53%。美股的調整對A股形成一定負面傳導,使得A股在國內政策“發力”后,并未有較好的指數行情,但正是由于政策“發力”,A股的相對表現遠強于美股,同樣代表成長的創業板指截至周五收盤,僅較11月29日高點回調1%,此次A股全球“避風港”屬性明顯。

向前看,聯儲加速Taper已經Price in,若未來海外波動弱化,A股在政策支持下的相對強勢或轉化為絕對優勢,推動11月以來的跨年行情繼續開展。

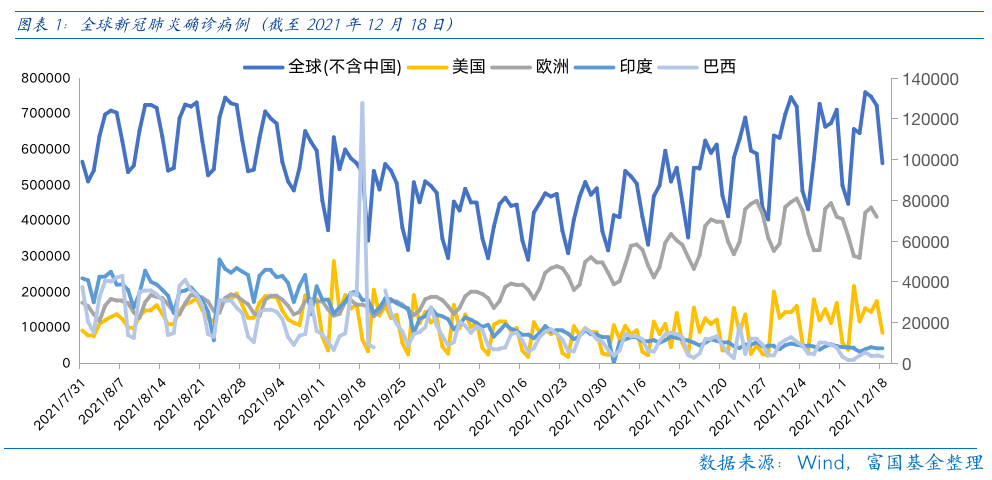

風險點則是奧密克戎對歐美經濟復蘇的沖擊是否會強化值得積極跟蹤。目前,奧密克戎在歐美迅速傳播,據媒體報道,英國12月17日單日確診9.3萬例,創疫情以來新高,其中約六成為奧密克戎病例。冬季疫情惡化使得歐洲國家紛紛收緊防疫措施,德國甚至對英國實行入境限制。

以往,疫情惡化對資本市場不見得是“壞事”,疫情對經濟增長不利,但會延長貨幣“放水”的時間,支撐股市的表現。當前來看,全球通脹高企,現在疫情惡化必然會對經濟增長造成沖擊,且會通過影響供應鏈進而強化通脹,但歐美貨幣已經寬松且有高通脹掣肘的情況下,寬松“加碼”卻很難。故當前疫情若大幅惡化或僅沖擊經濟基本面,卻無“寬松”加碼,進而對歐美股市或形成一定沖擊。

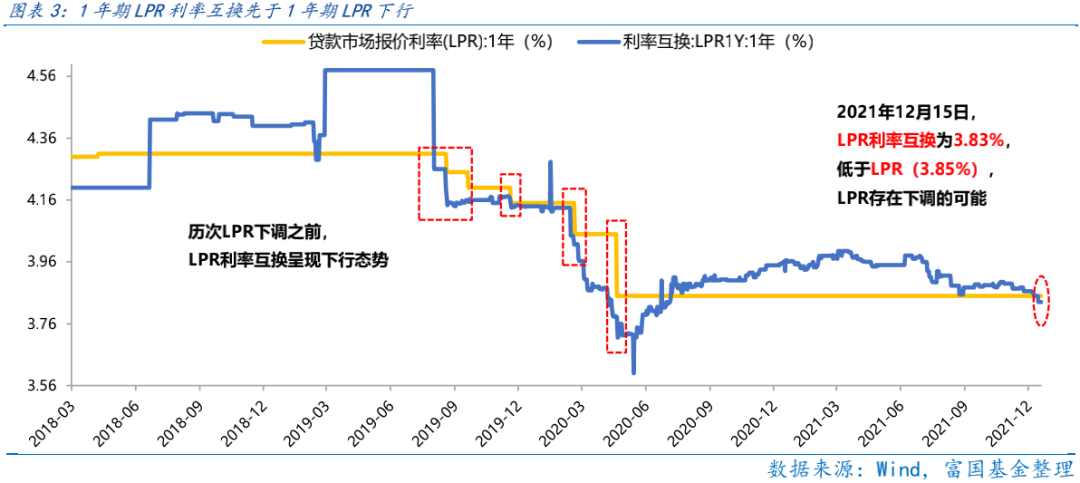

此外,周一LPR利率是否調降是重要關注點。

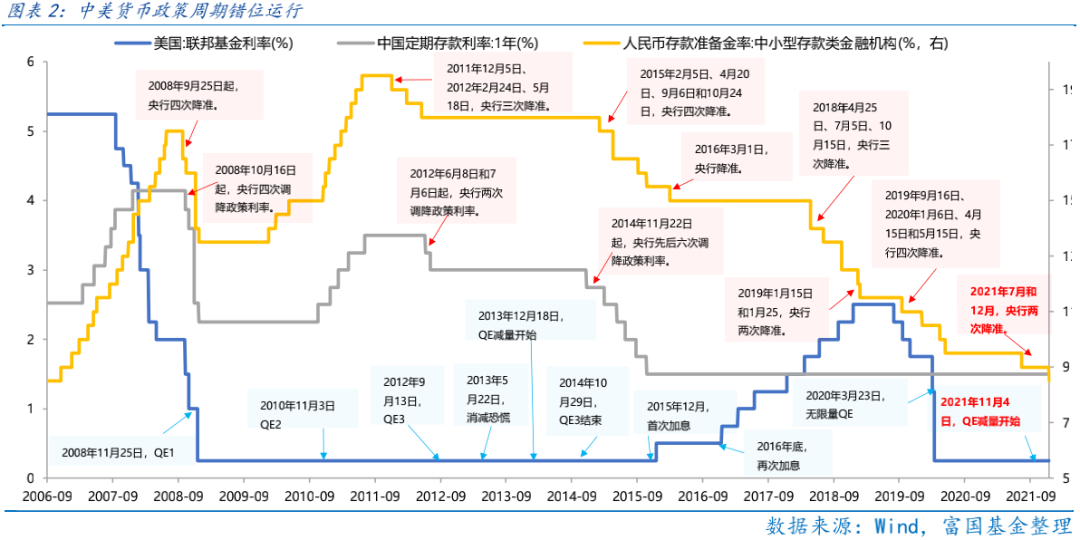

中美貨幣政策周期錯位運行,近期央行與美聯儲一松一緊,映射A股、美股一強一弱。上周美聯儲宣布Taper加速,點陣圖顯示明年加息3次,預計明年3月結束Taper;此外,全球央行重磅政策陸續出臺,全球金融市場巨震,英國央行宣布加息。與海外貨幣政策收緊形成對比的是,近期中國央行運用多種貨幣政策工具組合,保持流動性合理充裕,央行12月15日全面降準50bp,續作5000億MLF,扣除MLF凈到期,當日合計投放7500億中長期資金;12月7日央行決定下調支農、支小再貸款利率25bp,是近1年半以來首次利率變動,信號意義明顯,體現央行穩健偏松的政策取向。

本周央行會議提到釋放貸款市場報價利率改革潛力,市場對LPR下調的預期明顯增強。12月14日央行網站消息,人民銀行黨委召開擴大會議,部署明年重點工作任務,提到“持續釋放貸款市場報價利率改革潛力,促進企業綜合融資成本穩中有降。” 12月15日1年期LPR利率互換降至3.83%,低于1年期LPR現值(3.85%),顯示出市場對于1年期LPR下調的預期開始明顯增強。

2021年7月和12月兩次全面降準,疊加6月以來逐步落地的存款利率報價體制改革,使得銀行資金成本有所下降,LPR有一定下行空間。同時,降準剛剛落地,貨幣政策“穩健”基調不變,短期內央行再下調MLF利率的概率不大,但考慮當前實體經濟確實有“三重壓力”,央行通過加大貸款市場報價改革以降低LPR報價或是大概率的。

2

行業配置思路

周五,證監會就修改《內地與香港股票市場交易互聯互通機制若干規定》(簡稱《若干規定》)公開征求意見,對內地投資者在香港開立證券賬戶及北向交易權限,通過滬深股通交易A股“假外資”行為加強監管。據統計,目前此類交易總體規模不大,交易金額在北向交易中的占比保持在1%左右。由于“假外資”交易占比不高,故監管趨嚴不會改變外資流入A股的大趨勢,但或對部分偏主題投資的“妖股”形成沖擊,因為部分內資由于香港加杠桿成本較低(利率低),借道北上資金加杠桿參與部分公司的資金博弈,在監管趨嚴后,此類參與博弈資金或受到較大沖擊。

具體來看,由于大部分內資借道港股都通過中資券商開戶,所以我們用簡單用中資和外資券商交易戶來區別“真假”外資。通過對比發現,中資券商較外資券商明顯超配的行業為有色金屬、非銀金融、計算機、國防軍工和休閑服務。整體上,超配比例高的行業或受到此外“假外資”監管沖擊更大。

3

本周市場回顧

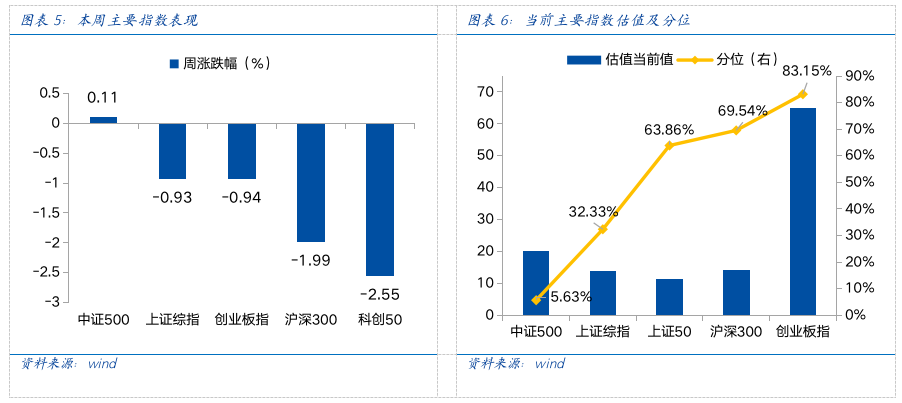

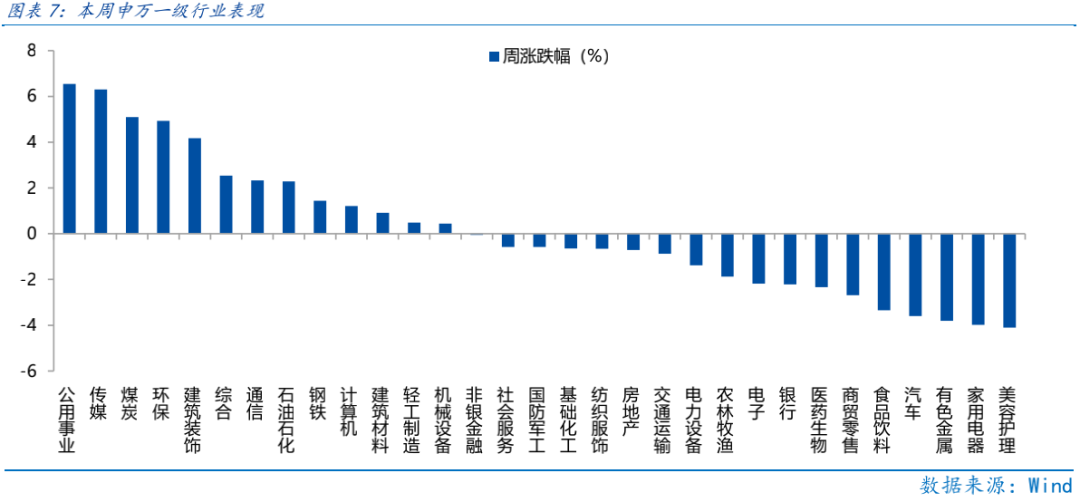

近一周,指數整體回調,中盤、穩定較優。上證指數下跌0.93%,創業板指下跌0.94%,滬深300下跌1.99%,中證500上漲0.11%,科創50下跌2.55%。風格上,穩定、周期表現相對較好,消費、金融表現較差。從申萬一級行業看,表現相對靠前的是公用事業(6.54%)、傳媒(6.3%)、煤炭(5.1%)、環保(4.93%)、建筑裝飾(4.17%);表現相對靠后的是汽車(-3.6%)、食品飲料(-3.35%)、商貿零售(-2.69%)、醫藥生物(-2.34%)、銀行(-2.22%)。

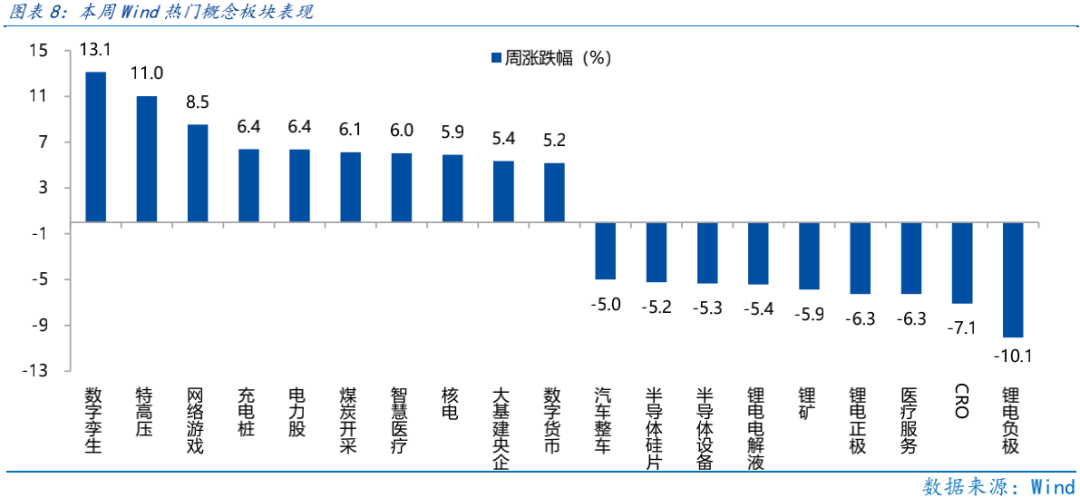

上周五中央經濟工作會議強調數字化轉型、電網改革,并重點部署碳中和相關工作,受此消息提振,本周數字孿生、特高壓、充電樁、電力板塊表現較優。從Wind熱門概念板塊來看,本周表現相對靠前的是數字孿生(13.1%)、特高壓(11%)、網絡游戲(8.5%)、充電樁(6.4%)、電力(6.4%);表現相對靠后的是鋰電負極(-10.1%)、CRO(-7.1%)、醫療服務(-6.3%)、鋰電正極(-6.3%)、鋰礦(-5.9%)。12月10日中央經濟工作會議對明年經濟工作做出部署,提到“加快數字化改造,促進傳統產業升級。”,“穩步推進電網、鐵路等自然壟斷行業改革”,“實現碳達峰碳中和是推動高質量發展的內在要求,要堅定不移推進”,“要狠抓綠色低碳技術攻關”,“要深入推動能源革命,加快建設能源強國”。政策端釋放利好信號,未來將重點支持數字化轉型,并深入推進雙碳目標,受此消息提振,本周數字化、特高壓、充電樁、電力板塊漲幅較大。

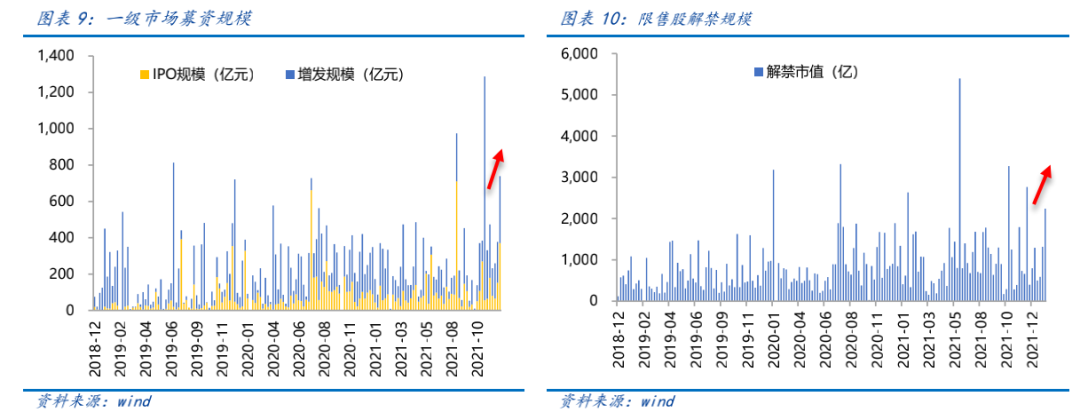

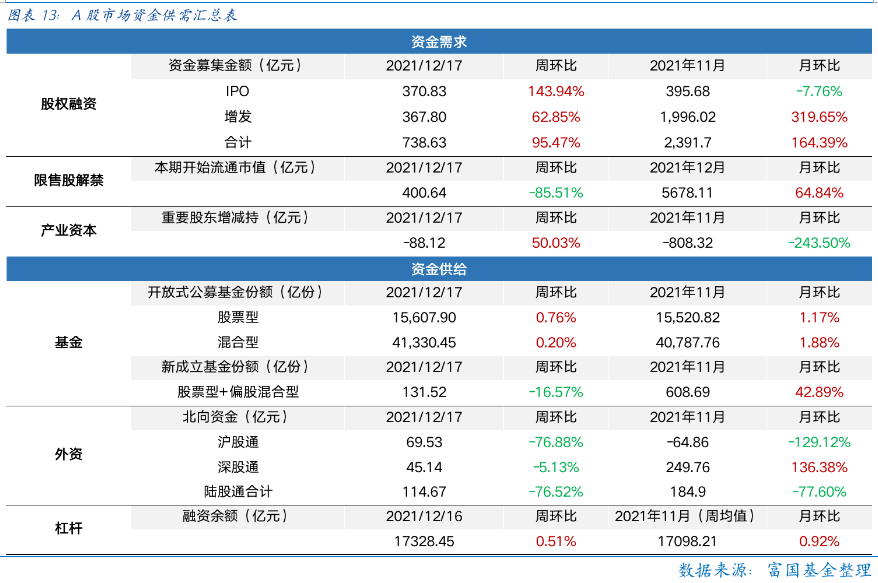

資金需求方面,本周股權融資規模大幅增加,市場解禁壓力有所緩解。本周一級市場資金募集金額合計738.6億元,周環比95.5%,已連續四周上行;結構上,IPO募集370.8億元,較上周大幅增長143.9%;增發募集367.8億元,周環比62.85%。本周限售股解禁壓力有所緩解,解禁規模合計為400.6億元,周環比-85.5%,根據目前披露的數據,預計下周解禁規模約800億元,解禁壓力將略有上升。本周重要股東減持88.1億元,上周減持176.3億元,減持規模有所減小。

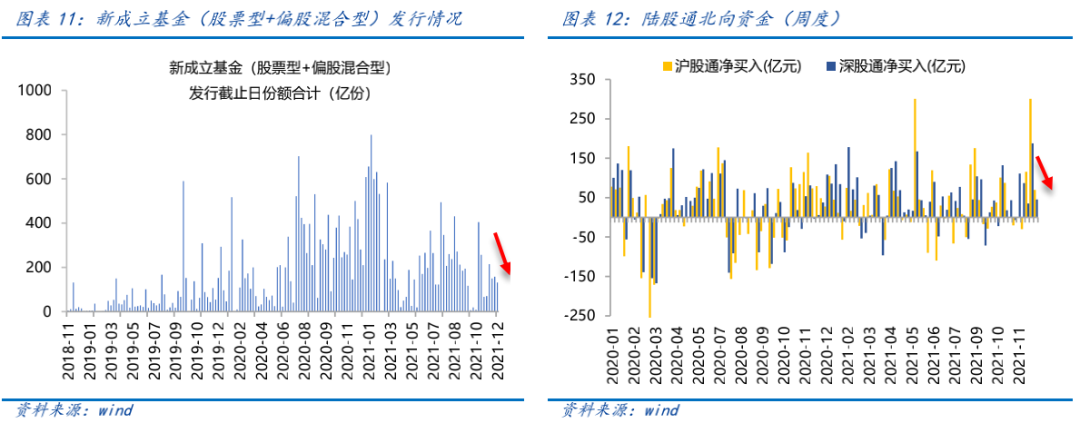

資金供給方面,本周五北向資金“快速離場”,基金發行降溫。本周五北向資金凈賣出額超65億,結束此前連續12個交易日凈買入態勢,但本周北向資金仍為凈流入,陸股通凈買入合計114.7億元,周環比-76.5%,較上周大幅回落;其中滬股通凈買入69.5億元,深股通凈買入45.1億元。本周開放式公募基金份額較穩定,其中股票型份額微增至15607.9億份,混合型份額微增至41330.5億份;股票型及偏股混合型基金發行降溫,新成立基金份額合計131.5億份,周環比-16.6%。

4

下周宏觀事件關注

風險提示:

投資有風險,基金投資需謹慎。

在投資前請投資者認真閱讀《基金合同》《招募說明書》等法律文件。基金凈值可能低于初始面值,有可能出現虧損。基金管理人承諾以誠實守信、勤勉盡責的原則管理和運用基金資產,但不保證一定盈利,也不保證最低收益。過往業績及其凈值高低并不預示未來業績表現。其他基金的業績不構成對本基金業績表現的保證。

以上信息僅供參考,如需購買相關基金產品,請您關注投資者適當性管理相關規定、提前做好風險測評,并根據您自身的風險承受能力購買與之相匹配的風險等級的基金產品。