市場的壓制依舊是兩重“外困”(海外流動性收緊壓制和高通脹)和兩重“內困”(疫情蔓延沖擊經濟和市場增量資金不足),而市場的支撐是態度更為積極的政策。 4月政治局會議進一步夯實“政策底”,“盈利底”和“市場底”會逐步到來。考慮疫情沖擊,A股“盈利底”或在二季度末,而“市場底”通常領先于“盈利底”,因此當前仍處于“政策底”到“市場底”之間的磨底階段。此階段A股或仍有短期探底的可能性,但由于“政策底”夯實,市場已是底部區域。受海外流動性和國內疫情潛在擴大的擾動,市場或會有短暫的“V”型探底回升,因此市場大幅波動時,逆勢布局是應有之義。 4月政治局會議集中回應了市場對宏觀經濟、資本市場和平臺經濟的擔憂,不僅重申經濟增長目標,而且闡明通過穩基建、消費、地產的方法穩經濟,從根本上提振了信心。 政治局會議表態積極進一步夯實了“政策底”,未來隨著會議精神逐步落實,具體政策會在A股探尋“市場底”時逐步發力。 一季度A股盈利增速回落,受疫情擾動,盈利底或在二季度末到來。 一季度全A和全A(非金融非石油石化非四大航)凈利潤增速分別為3.9%和7.8%,延續回落的趨勢,但考慮4月的疫情影響,盈利增速觸底或于二季度到來。 海外而言,聯儲50bp加息落地,縮表在即,短期來看,美股高波動期尚未結束,會對A股形成擾動。美股波動的影響因素主要是緊縮預期再次抬升,受經濟數據的影響較小。 雖然5月FOMC會議上鮑威爾表示加息75BP并非積極考慮的選項,但市場的緊縮預期仍有抬升。截至今日,市場預期6月美聯儲加息75BP的概率達到82.9%,而4月這一概率為0。 歷史上,高通脹的終結必然伴隨經濟衰退,若當前美國經濟的衰退可以和加息一起抑制高通脹,那么當下可能是“黎明前的黑暗”,畢竟高通脹得到抑制,加息就不再重要,同時美國經濟也有復蘇的機會,對應股票市場同樣會有反轉的機遇。 可問題在于本輪通脹除了以往的供需問題,還有戰爭、逆全球化的擾動,這部分逆全球化產生的“摩擦”成本是本輪通脹的不同點。因此我們仍要對美國通脹保持觀察,以尋找高通脹的拐點,本周三的美國CPI數據值得跟蹤。 總體上,在海外高波動期,國內又受疫情擾動的背景下,市場處于“政策底”和“盈利底”之間的探尋“市場底”階段,中期已是底部區域,但仍要關注在短期海外波動和國內疫情擴大的沖擊下,市場快速探底的風險,當然風險的另一面也是逆勢布局的機遇。 行業配置上,依舊聚焦穩增長和高通脹板塊,長期配置角度布局成長板塊。 穩增長板塊主要聚焦底線思維下,疫情使得GDP增速5.5%的缺口擴大,要更大力度的“穩增長”來填補,而最直接的穩增長即地產和基建投資,因此相關建筑、房地產、建材、銀行等行業顯著受益。長期而言“穩增長”最終要“穩消費”,因此逢低可配置食品飲料等消費行業。 高通脹板塊則是在通脹的“外困”暫時未緩解的背景下,尋找能源通脹受益的煤炭、石油石化行業,俄烏沖擊擾動供給引發的食品通脹受益的農林牧漁行業。 成長板塊要著眼長期布局,當前成長板塊的新能源車、光伏、軍工、半導體等行業已經具有估值性價比,但受海外流動性收緊壓制短期表現承壓,可關注海外流動性緊縮預期放緩的反彈機遇。 ◆ 1、市場展望探討

◆ 2、行業配置思路

◆ 3、本周市場回顧

(一)市場行情回顧

(二)資金供需情況

◆ 4、下周宏觀事件關注

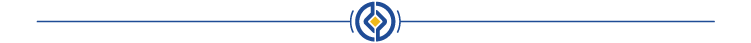

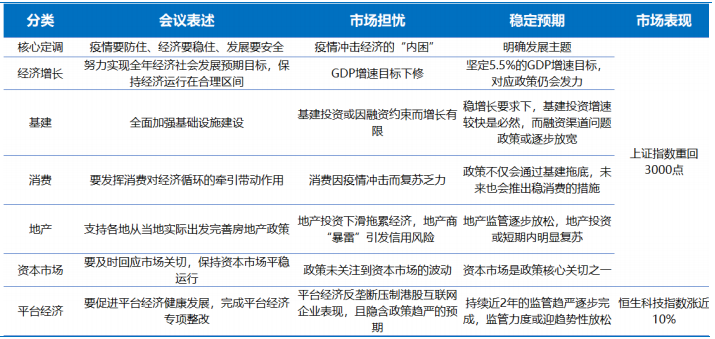

市場的壓制依舊是兩重“外困”(海外流動性收緊壓制和高通脹)和兩重“內困”(疫情蔓延沖擊經濟和市場增量資金不足),而市場的支撐是態度更為積極的政策。 4月政治局會議進一步夯實“政策底”,“盈利底”和“市場底”會逐步到來。考慮疫情沖擊,A股“盈利底”或在二季度末,而“市場底”通常領先于“盈利底”,因此當前仍處于“政策底”到“市場底”之間的磨底階段。此階段A股或仍有短期探底的可能性,但由于“政策底”夯實,市場已是底部區域。受海外流動性和國內疫情潛在擴大的擾動,市場或會有短暫的“V”型探底回升,因此市場大幅波動時,逆勢布局是應有之義。 4月政治局會議集中破除擔憂,穩定預期。 政治局會議集中回應了市場對宏觀經濟、資本市場和平臺經濟的擔憂,不僅重申經濟增長目標,而且闡明通過穩基建、消費、地產的方法穩經濟,從根本上提振了信心,穩定了預期。 政治局會議表態積極進一步夯實了“政策底”,未來隨著會議精神逐步落實,具體政策會在A股探尋“市場底”時逐步發力。 圖表1:429政治局會議內容梳理

數據來源:富國基金整理

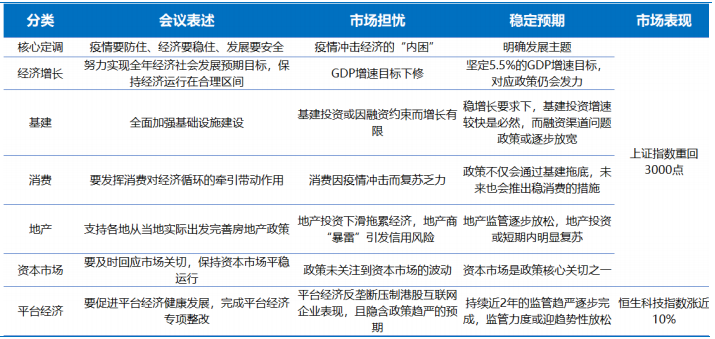

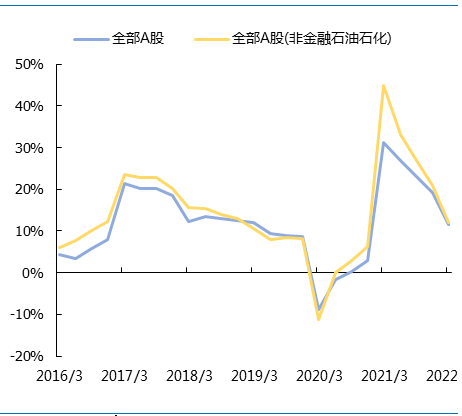

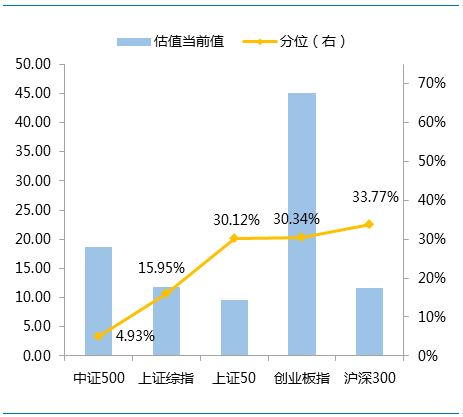

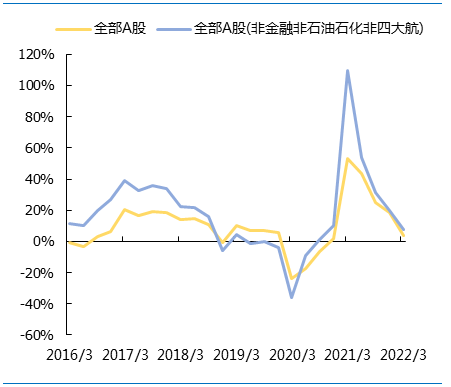

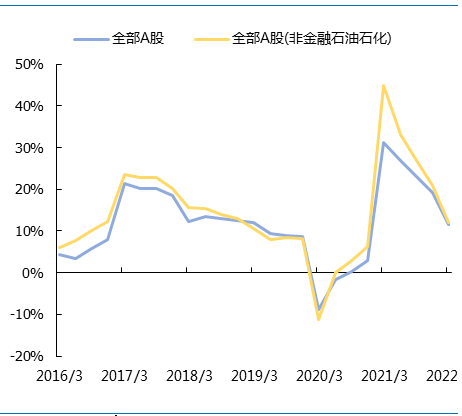

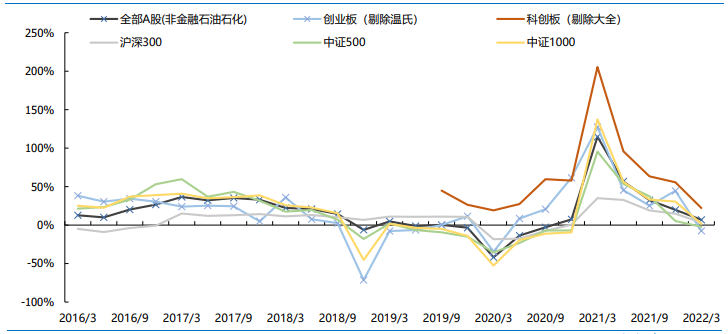

一季度A股盈利增速回落,受疫情擾動,盈利底或在二季度末到來。 一季度全A和全A(非金融非石油石化非四大航)凈利潤增速分別為3.9%和7.8%,延續回落的趨勢,但考慮4月的疫情影響,盈利增速觸底或于二季度到來。 盈利回落力度而言,中證500和中證1000一季度盈利增速回落較大,分別放緩13.6%和 12.4%,對應的其今年以來表現分別跌24.4%和28%,跌幅靠前。在盈利探底期,以 500和1000為代表的中小盤或繼續表現承壓,但市場二季度盈利見底后,可關注中小盤盈利回升和市場預期好轉帶動估值回升的“戴維斯雙擊”的機會。

圖表4:各板塊凈利潤增速

數據來源:Wind

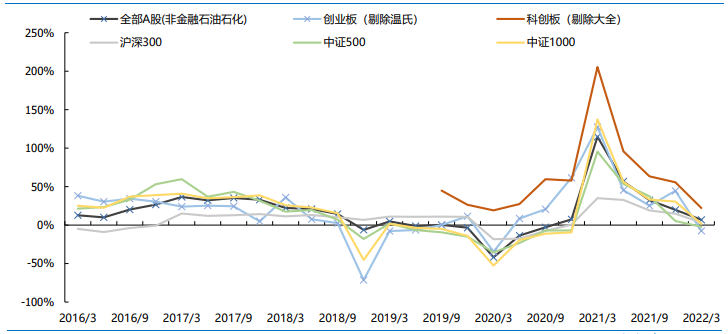

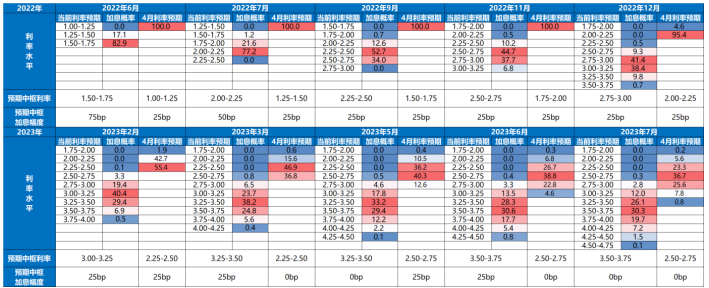

海外而言,聯儲50bp加息落地,縮表在即,短期來看,美股高波動期尚未結束,會對 A股形成擾動。 5月5日,標普500指數下跌3.56%,此前一天,美聯儲發布最新的升息聲明后,該指數上漲3.0%。在本周,標普500指數出現了自兩年前疫情爆發擾亂市場以來的兩次最大單日跌幅。 美股波動的影響因素主要是緊縮預期再次抬升,受經濟數據的影響較小。 雖然5月 FOMC會議上鮑威爾表示加息75BP并非積極考慮的選項,但市場的緊縮預期仍有抬升。截至今日,市場預期6月美聯儲加息75BP的概率達到82.9%,而4月這一概率為0。加息之外,6月即將開啟縮表,本輪聯儲或縮表2萬億,以單月950億的速度測算要持續近2 年的時間。歷史經驗而言,縮表啟動前后的美股短期是承壓的,因此美股高波動期或會延續。 圖表5:利率期貨顯示的聯儲加息節奏

數據來源:Wind,截至2022-5-8

納指之外,道指的波動更為值得關注。 此前,美股下跌以納指為主,道指往往跌幅較小,但5月5日道指下跌3.12%,創2020年10月以來最大跌幅。 與納指主要反映緊縮不同,道指的下跌一定程度或在反映衰退的預期,當前美國2年期和10年期利率倒掛已經在提示衰退。 美國勞動生產率在2022年第一季度下降了7.5%——這是自1947年以來工人每小時產出的最大降幅,顯示美國經濟衰退或已經到來, 道指的波動擴大也難以避免。 歷史上,高通脹的終結必然伴隨經濟衰退,若當前美國經濟的衰退可以和加息一起抑制高通脹,那么當下可能是“黎明前的黑暗”,畢竟高通脹得到抑制,加息就不再重要,同時美國經濟也有復蘇的機會,對應股票市場同樣會有反轉的機遇。 可問題在于本輪通脹除了以往的供需問題,還有戰爭、逆全球化的擾動,這些因素會提高生產成本,如商品無法根據全球生產力比較優勢而自由貿易的話,必然無法做到生產最大化、成本最小化,這部分逆全球化產生的“摩擦”成本是本輪通脹的不同點。因此我們仍要對美國通脹保持觀察,以尋找高通脹的拐點,本周三的美國CPI數據值得跟蹤。 總體上,在海外高波動期,國內又受疫情擾動的背景下,市場處于“政策底”和“盈利底”之間的探尋“市場底”階段,中期已是底部區域,但仍要關注在短期海外波動和國內疫情擴大的沖擊下,市場快速探底的風險,當然風險的另一面也是逆勢布局的機遇。

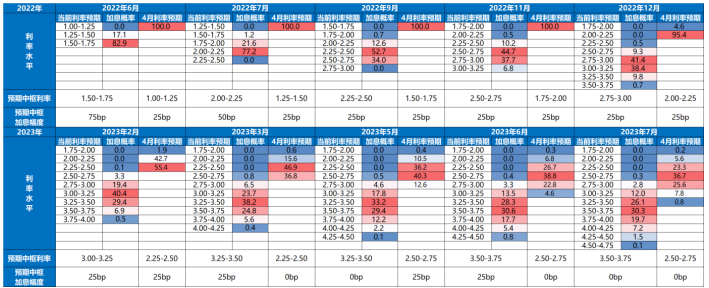

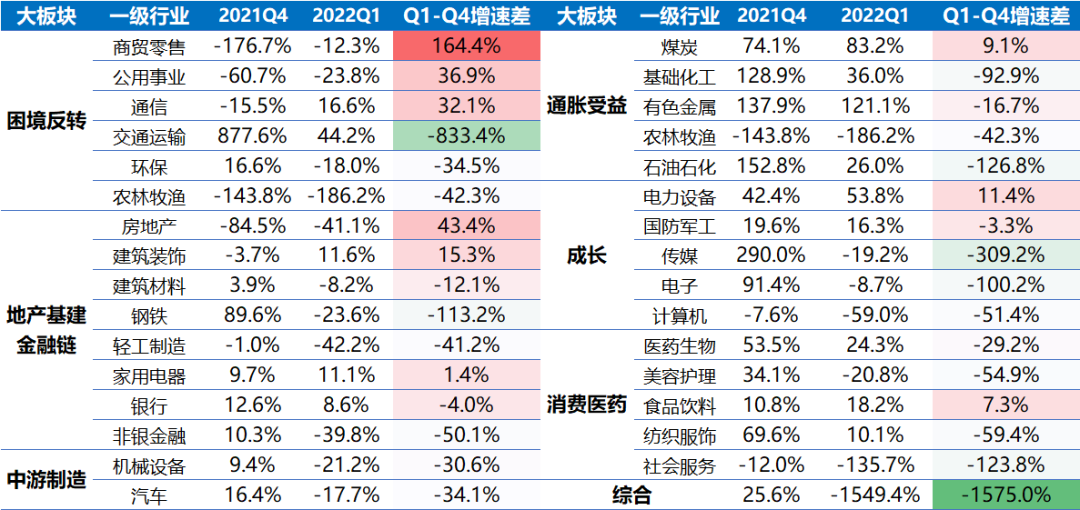

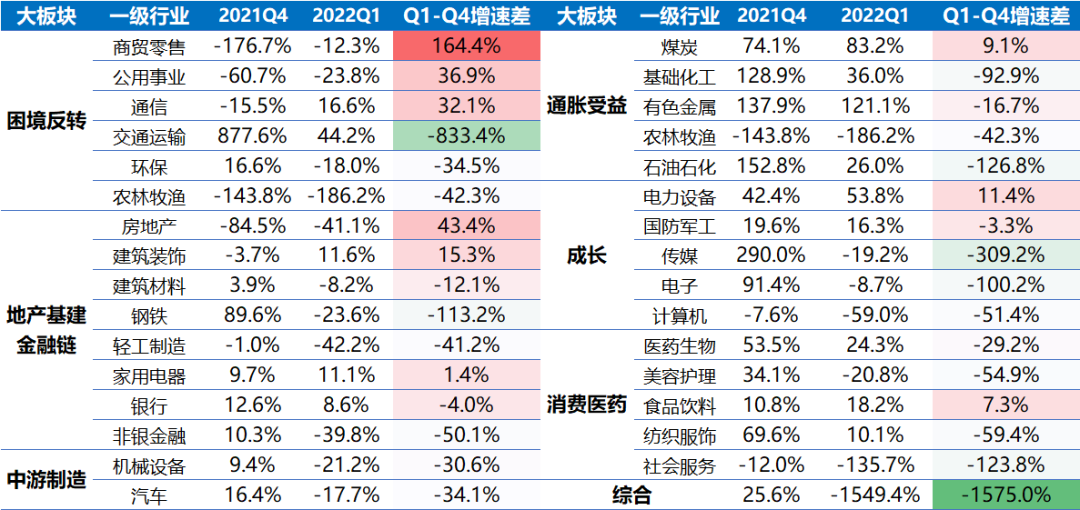

一季報業績而言,我們將行業分為困境反轉、通脹受益、地產基建金融鏈、成長、消費醫藥、中游制造和綜合板塊。 在A股磨底期,困境反轉、通脹受益和地產基建金融鏈是降低波動的配置方向,而成長、消費醫藥和中游制造著眼長期收益的選擇。 圖表6:一級行業凈利潤增速

數據來源:Wind

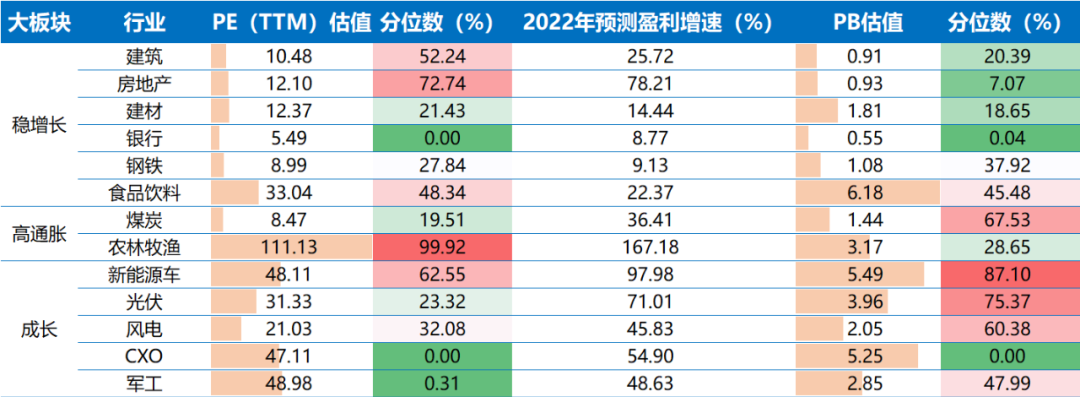

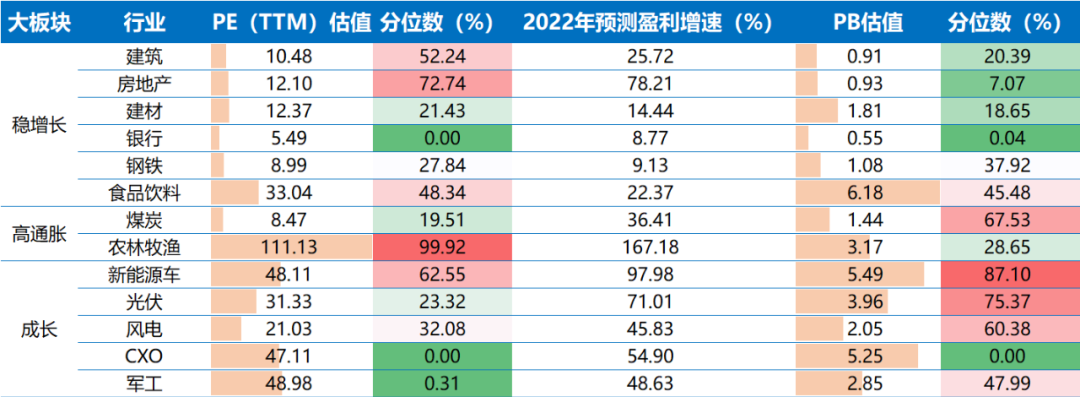

行業配置上,依舊聚焦穩增長和高通脹板塊,長期配置角度布局成長板塊。 穩增長板塊主要聚焦底線思維,疫情使得GDP增速5.5%的缺口擴大,要更大力度的“穩增長”來填補,而最直接的穩增長即地產和基建投資,因此相關建筑、房地產、建材、銀行等行業顯著受益。長期而言“穩增長”最終要“穩消費”,因此逢低可配置食品飲料等消費行業。 高通脹板塊則是在通脹的“外困”暫時未緩解的背景下,尋找能源通脹受益的煤炭、石油石化行業,俄烏沖擊擾動供給引發的食品通脹受益的農林牧漁行業和鉀肥漲價受益的化肥行業。 成長板塊要著眼長期布局,當前成長板塊的新能源車、光伏、軍工、半導體等行業已經具有估值性價比,但受海外流動性收緊壓制短期表現承壓,可關注海外流動性緊縮預期放緩的反彈機遇。 表7:對應行業梳理

數據來源:Wind

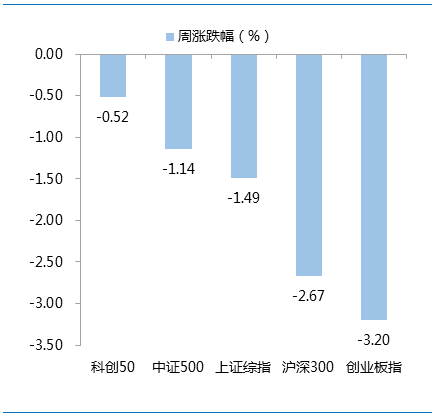

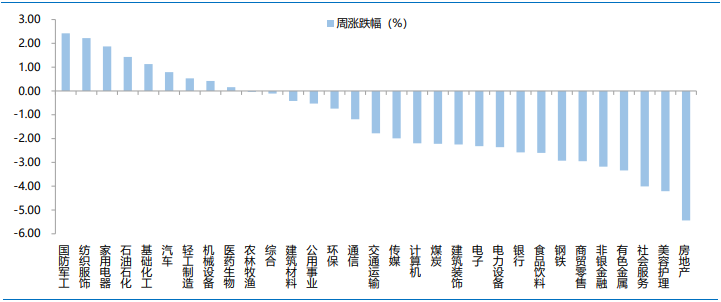

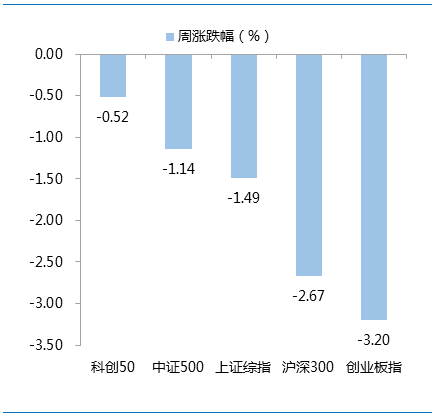

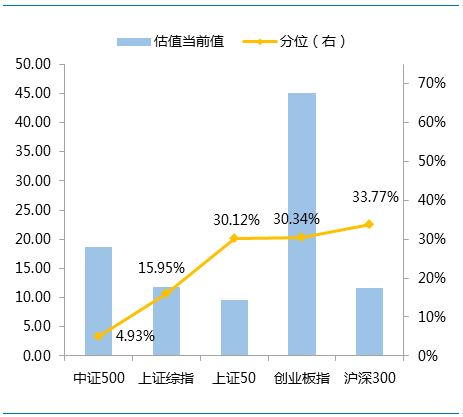

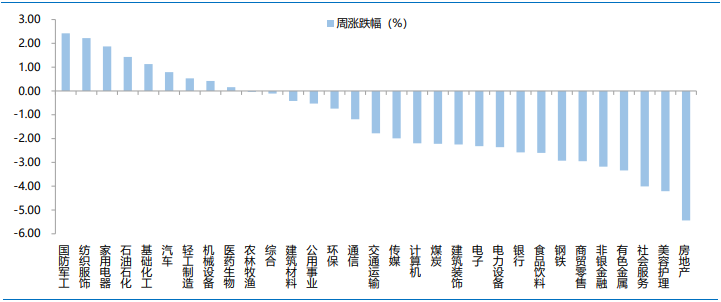

近一周,周期風格占優。近一周,上證指數下跌1.49%,創業板指下跌3.20%,滬深300下跌2.67%,中證500下跌1.14%,科創50下跌0.52%。風格上,周期、消費表現相對較好,金融、穩定表現較差。從申萬一級行業看,表現相對靠前的是國防軍工(2.42%)、紡織服飾(2.22%)、家用電器(1.87%)、石油石化(1.43%)、基礎化工(1.13%);表現相對靠后的是房地產(-5.44%)、美容護理(-4.21%)、社會服務(-4.01%)、有色金屬(-3.34%)、非銀金融(-3.18%)。

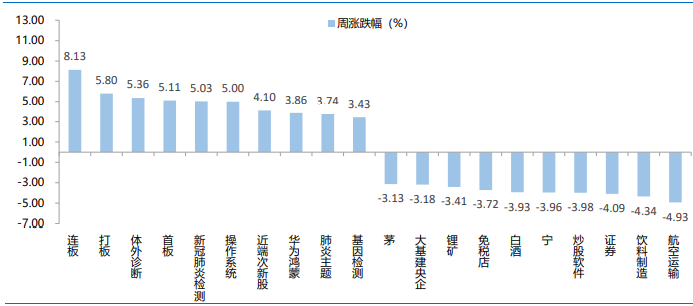

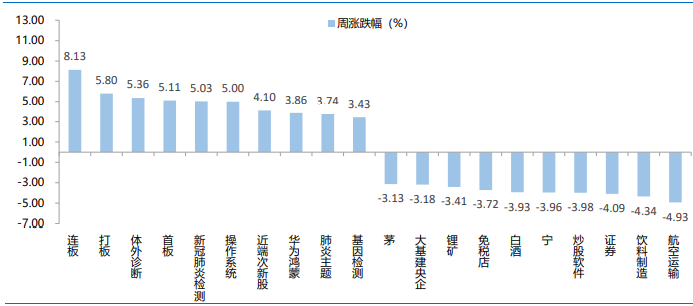

本周美聯儲加息落地,緊縮預期下10年期美債收益率突破3%,離岸人民幣跌破6.7,利空沖擊下市場整體下跌。從Wind熱門概念板塊來看,表現相對靠前的是連板(8.13%)、打板(5.8%)、體外診斷(5.36%)、首板(5.11%)、新冠肺炎檢測(5.03%);表現相對靠后的是航空運輸(-4.93%)、飲料制造(-4.34%)、證券(-4.09%)、炒股軟件(-3.98%)、寧指數(-3.96%)。

圖表8:本周主要指數表現

資料來源:wind

圖表10:本周申萬一級行業表現

數據來源:Wind

表11:本周Wind熱門概念板塊表現

數據來源:Wind

資金需求方面,本周一級市場規模大幅減少,限售股解禁壓力下行,重要股東轉為增持。本周一級市場資金募集金額合計11.09億元,較上周減少92.91%;結構上,IPO募集11.09億元,周環比減少83.27%;無企業進行增發。本周限售股解禁規模合計304.07億元,周環比減少39.46%,根據目前披露的數據,預計下周解禁規模約793億元,解禁壓力有所上行。本周重要股東增持9.89億元,上周減持14.89億元。

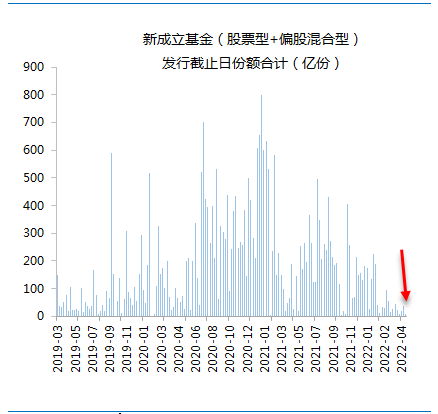

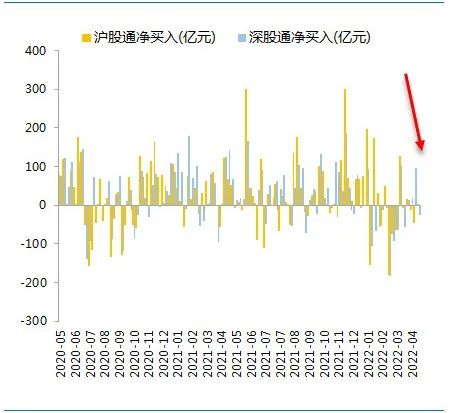

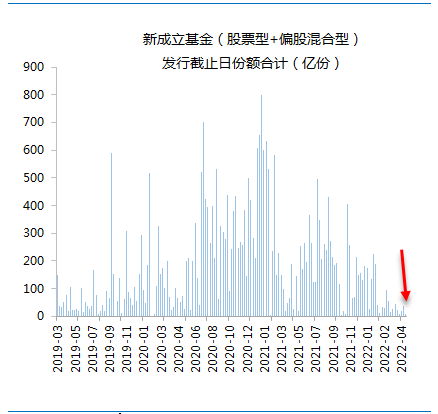

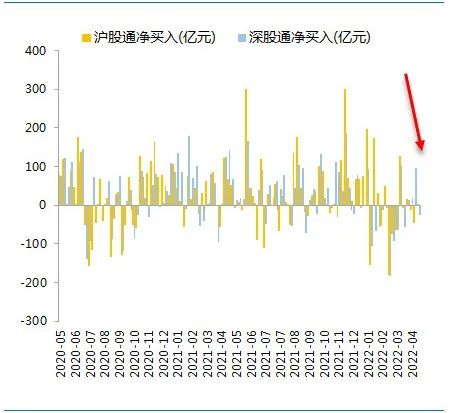

資金供給方面,本周基金發行減少,北向資金轉為凈流出。 本周北向資金凈流出23.62億元,較上周減少146.19%,其中滬股通凈流入0.85億元,深股通凈流出24.48億元。本周新成立股票型及偏股混合型基金份額合計7.1億份,環比減少80.29%,顯示基金發行遇冷。本周開放式公募基金份額較穩定,其中股票型份額微減至17712.28億份,混合型份額幾乎保持不變為41831.25億份。 圖表14:新成立基金(股票型+偏股混合型)發行情況

風險提示:

投資有風險,基金投資需謹慎。

在投資前請投資者認真閱讀《基金合同》《招募說明書》等法律文件。基金凈值可能低于初始面值,有可能出現虧損。基金管理人承諾以誠實守信、勤勉盡責的原則管理和運用基金資產,但不保證一定盈利,也不保證最低收益。過往業績及其凈值高低并不預示未來業績表現。其他基金的業績不構成對本基金業績表現的保證。

以上信息僅供參考,如需購買相關基金產品,請您關注投資者適當性管理相關規定、提前做好風險測評,并根據您自身的風險承受能力購買與之相匹配的風險等級的基金產品。