短期市場是投票器,長期市場是稱重機。當前A股由于短期交易有不理性波動,但波動之后,市場依舊會回到合理的價值中樞。

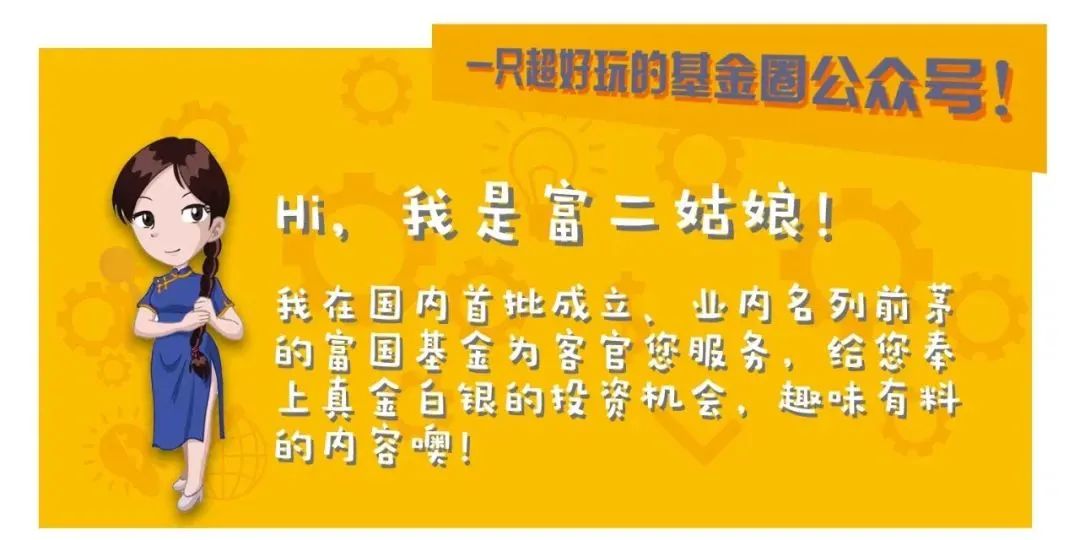

近期A股受海外流動性緊縮,國內經濟下行和部分私募清盤等多重負面因素影響出現不理性回調,在短期悲觀情緒中,我們更應看到隨著股價回調,A股估值已經進入了合理區間,合理的估值即對應著當前布局長期投資有較高的勝率,本著“價格重于時間”的角度,當前應拉長投資久期,在估值較低時積極布局。

1月央行“寬松”發聲后,迎來超預期社融確認“穩增長”從信號到落地,短期提振“穩增長”板塊,中期關注社融向上彈性來判斷“成長”板塊的反彈空間。

結構上,當前在海外高通脹延續,緊縮預期升溫的背景下,海外高波動對A股形成壓制,或可以“穩增長”板塊進行“防御”。

“成長”板塊而言,短期或震蕩筑底,中期在一季報前后把握“反擊”機遇。

? 首先,1月社融總量佳,但結構差,市場可能對寬裕的流動性仍有擔憂,導致社融超預期后市場表現依舊較弱。其次,3月底至4月上旬,一季報預告密集披露期,市場焦點重回業績,成長板塊依靠較佳的業績或也有不錯的表現。

? 此外,周五藥監局以應急評審的方式通過輝瑞新冠特效藥(Paxlovid)注冊,表明國內疫苗+特效藥的新冠應對框架基本形成,未來國內疫情管控逐步放松的預期抬升,或有助于疫情受損的如機場、酒店、景區、免稅等板塊表現,向前看清明”、“五一”傳統旺季在即,可選消費板塊值得積極關注。

? 從市場大幅回調原因而言,核心是當前公募基金新發不足,增量資金有限,短期市場的增量資金主要為北上資金,而北上資金受海外流動性偏緊影響,偏好防御性更強的“穩增長”板塊,進而推動當前“穩增長”板塊占優,而“成長”板塊偏弱。

? 映射到投資端,短期在海外緊縮預期未見頂的背景下,市場風格或仍以穩增長為主,而中期從反彈角度,則可以積極關注成長大幅回調的布局機遇,同時也要關注北上資金作為短期增量資金何時出現價值向成長切換的信號,屆時成長板塊或迎較大力度反彈。

行業配置:三大主線均衡配置

穩增長主線。與宏觀政策“穩增長”基調強相關的基建、建筑建材、央企地產及其產業鏈如家電行業,或可作為防御和降低組合波動的選擇。

高成長主線。近期以新能源車、光伏、軍工等為代表的高成長回調力度較大,估值逐步進入合理區間,成長性卻未有變化,當前的調整也在為未來的上漲創造空間。

困境反轉主線。隨著疫情防控逐步放松,復蘇力度有望增強的旅游、交運相關行業,當前虧損較大但中期有望周期性企穩的養殖行業,及近期回調力度較大但長期表現較好的白酒、CXO行業或可逢低布局。

目錄

◆ 1 、市場展望探討

◆ 2 、行業配置思路

◆ 3、本周市場回顧

(一)市場行情回顧

(二)資金供需情況

◆ 4、下周宏觀事件關注

Part 1

市場展望探討

短期市場是投票器,長期市場是稱重機。當前A股由于短期交易有不理性波動,但波動之后,市場依舊會回到合理的價值中樞。

近期A股受海外流動性緊縮,國內經濟下行和部分私募清盤等多重負面因素影響出現不理性回調,在短期悲觀情緒中,我們更應看到隨著股價回調,A股估值已經進入了合理區間,合理的估值即對應著當前布局長期投資有較高的勝率,本著“價格重于時間”的角度,當前應拉長投資久期,在估值較低時積極布局。

圖表1:主要指數估值一覽

數據來源:Wind

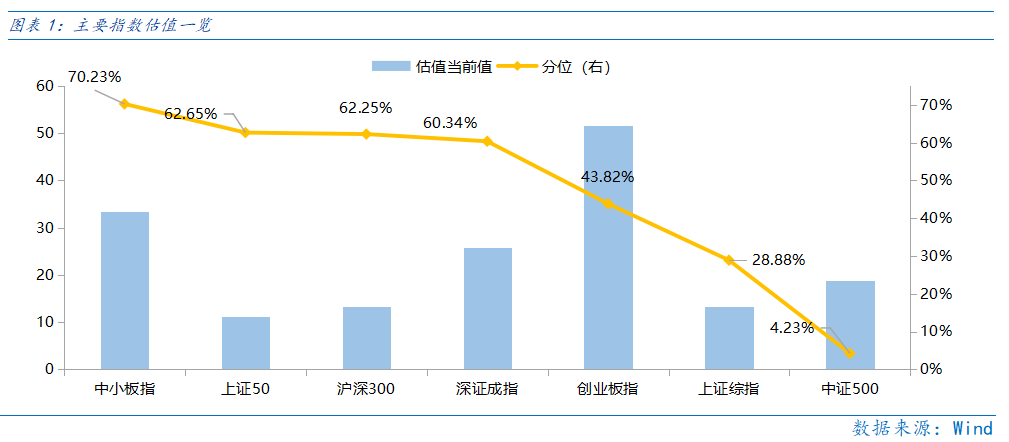

1月央行“寬松”發聲后,迎來超預期社融確認“穩增長”從信號到落地,短期提振“穩增長”板塊,中期關注社融向上彈性來判斷“成長”板塊的反彈空間。今年1月社融增速大超市場預期,社融存量同比連續三個月回升,1月增速錄得10.5%(前值10.3%),其中新增人民幣貸款4.2萬億,是單月統計的高點。總量高增的社融是政策“意志”的體現,短期“穩增長”相關的建筑、建材等板塊迎來資金保障,有助于強化其表現。中期而言,社融是股市流動性的體現,未來可通過關注社融向上反彈來觀察流動性的充裕程度,進而推動當前調整力度較大的成長板塊反彈。

圖表2:2022年1月社融增速連續三個月回升, 新增信貸創歷史新高

數據來源:Wind

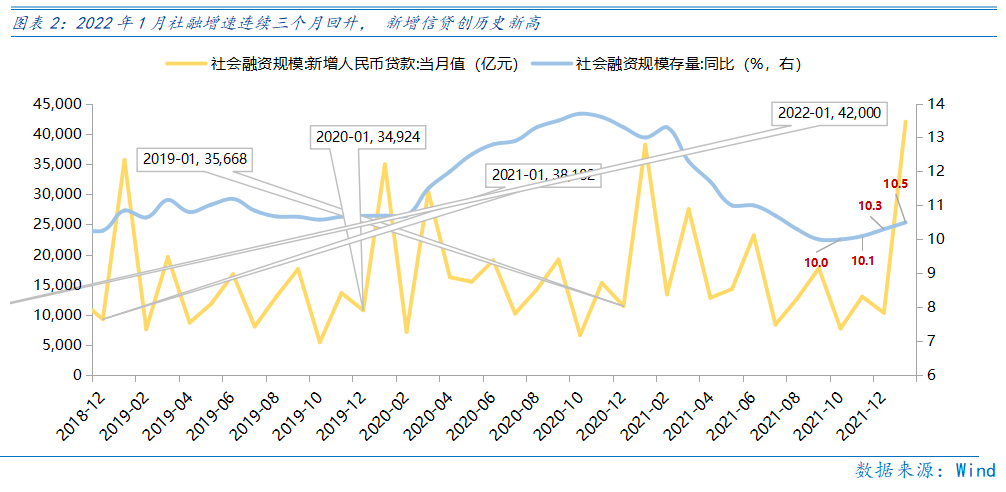

結構上,當前在海外高通脹延續,緊縮預期升溫的背景下,海外高波動對A股形成壓制,或可以“穩增長”板塊進行“防御”。1月美國CPI同比高達7.5%,創40年新高,海外緊縮預期升溫,目前根據聯邦利率期貨顯示,3月加息次數已升1.5次,6月和12月分別升至3.9次和6.3次。海外緊縮預期升溫,擴大美股波動,進而對A股特別是成長板塊有所壓制,而“穩增長”板塊估值普遍較低,且有直接的“穩增長”政策拖底,因此短期是防御的較佳來源。

圖表3:利率期貨顯示美聯儲加息次數

數據來源:Wind

成長短期震蕩筑底,中期在一季報前后把握“反擊”機遇。當前以創業板指為代表的成長股回調力度較大,創業板指較高點跌超20%,在沒有基本面走弱共振的背景下,整體成長股調整較為充分,當前或仍受海外緊縮預期壓制,但向前看或可逐步樂觀。

首先,1月社融總量佳,但結構差,市場可能對寬裕的流動性仍有擔憂,導致社融超預期后市場表現依舊較弱。1月社融結構中,居民和企業長貸仍是負增長,表明經濟中長期復蘇動能仍弱。但隨著2、3月社融結構不斷優化,流動性寬松預期提升,成長板塊的機會也會越來越佳。其次,3月底至4月上旬,一季報預告密集披露期,市場焦點重回業績,成長板塊依靠較佳的業績或也有不錯的表現。

此外,周五藥監局以應急評審的方式通過輝瑞新冠特效藥(Paxlovid)注冊,表明國內疫苗+特效藥的新冠應對框架基本形成,未來國內疫情管控逐步放松的預期抬升,或有助于疫情受損的如機場、酒店、景區、免稅等板塊表現,向前看清明”、“五一”傳統旺季在即,可選消費板塊值得積極關注。

Part 2

行業配置思路

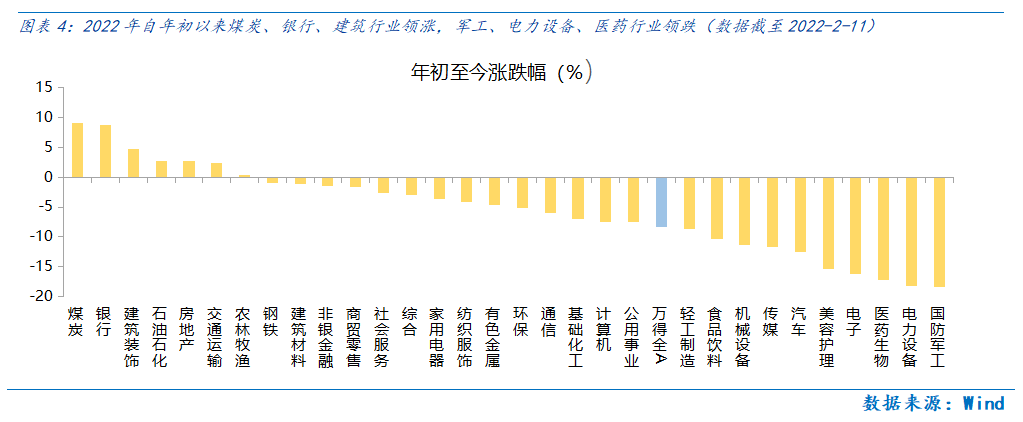

2022年以來,行業行情明顯分化,能源板塊的煤炭、石油行業和金融地產板塊的銀行、建筑、房地產行業表現強勢,其中,煤炭行業漲幅錄得9.1%,暫列全行業第一(9.1%),銀行板塊次之,漲幅為8.7%;反觀調整跌幅居前的行業,高成長板塊的軍工、電力設備、醫藥、電子行業大幅回調,軍工行業回撤達18.4%,而軍工行業在去年四季度行情極佳,當前則回調力度較大。

圖表4:2022年自年初以來煤炭、銀行、建筑行業領漲,軍工、電力設備、醫藥行業領跌(數據截至2022-2-11)

數據來源:Wind

從市場大幅回調原因而言,核心是當前公募基金新發不足,增量資金有限,短期市場的增量資金主要為北上資金,而北上資金受海外流動性偏緊影響,偏好防御性更強的“穩增長”板塊,進而推動當前“穩增長”板塊占優,而“成長”板塊偏弱。

從2021年底公募基金絕對配置比例來看,電力設備(17.8%)、食品飲料(13.8%)、電子(13.2%)、醫藥生物(11.7%)行業基金配置比例較高,這四個行業合計比例達56.4%,行業集中度較高;從四季度較三季度環比來看,基金增配電子(3.14%)、軍工和汽車行業,減配醫藥(-2.82%)、有色和商貿零售行業;從基金超配比例來看,電力設備、食品飲料和電子行業超配比例較高,分別為7.3%、5.9%和4.9%,而非銀、銀行和機械設備行業被低配,低配比例分別為4%、2.74%、2.14%,表明非銀和銀行基金加倉空間較大。

圖表5:基金與北向資金對行業配置情況一覽(基金數據截至最新披露日2021-12-31,北向數據截至最新交易日2022-2-11)

數據來源:Wind

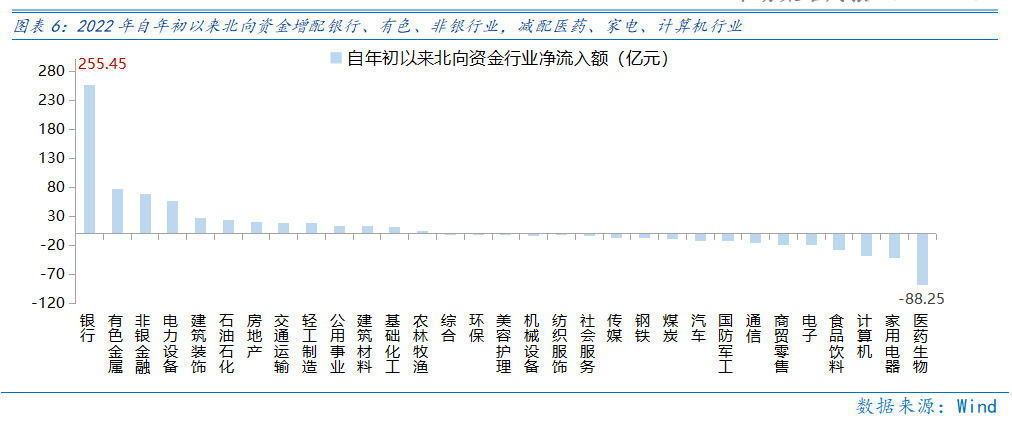

北向資金作為短期增量資金主要來源,截至周五,電力設備(14%)、食品飲料(13.8%)、銀行(8.6%)為北向資金主要配置行業,2022年年初以來,北向資金對于銀行、非銀和有色行業的配置比例有所增大,其中銀行增配比例達1.94%,陸股通凈流入銀行的資金達255.45億,明顯高于其他行業,外資大幅增配銀行,使其行情跑贏萬得全A指數17%,取得明顯超額收益;相較之下,年初以來北向資金對于醫藥行業減持規模較大(88.25億),醫藥行情跑輸大盤8.9%;從基金與北向資金對于行業配置的差異來看,基金更為偏愛電子、電力設備和醫藥行業,而北向則更為偏愛銀行、家電和非銀行業。

圖表6:2022年自年初以來北向資金增配銀行、有色、非銀行業,減配醫藥、家電、計算機行業

數據來源:Wind

映射到投資端,短期在海外緊縮預期未見頂的背景下,市場風格或仍以穩增長為主,而中期從反彈角度,則可以積極關注成長大幅回調的布局機遇,同時也要關注北上資金作為短期增量資金何時出現價值向成長切換的信號,屆時成長板塊或迎較大力度反彈。

Part 3

本周市場回顧

(一)市場行情回顧

近一周,價值風格占優。本周上證指數上漲3.02%,創業板指下跌5.59%,滬深300上漲0.82%,中證500上漲2.5%,科創50下跌4.85%。風格上,穩定、金融表現相對較好,成長、消費表現較差。從申萬一級行業看,表現相對靠前的是煤炭(13.86%)、石油石化(7.98%)、建筑裝飾(7.85%)、建筑材料(7.02%)、鋼鐵(6.95%);表現相對靠后的是電力設備(-8.18%)、電子(-3.32%)、醫藥生物(-2.73%)、美容護理(-1.48%)、汽車(-1.1%)。

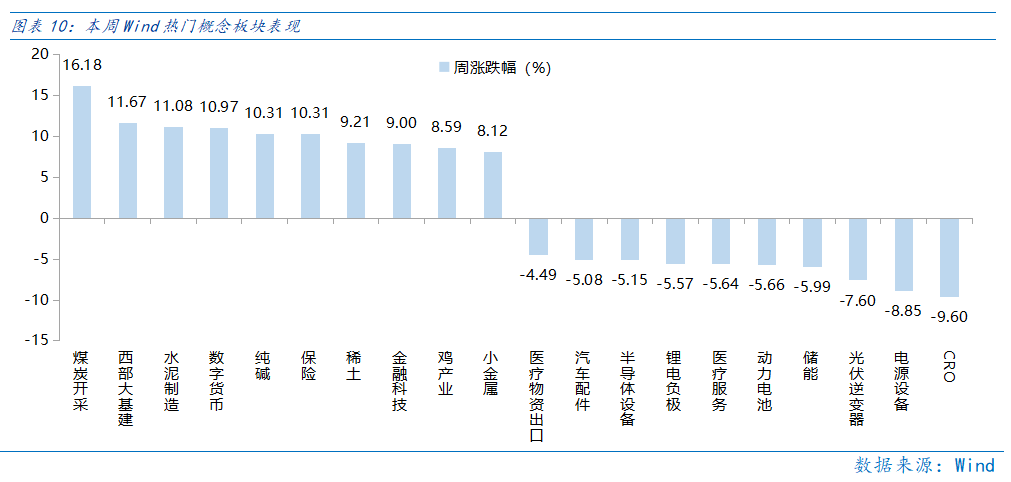

本周煤炭板塊走強,短期煤炭供需緊平衡,煤價快速上漲對股價形成催化。從Wind熱門概念板塊來看,表現相對靠前的是煤炭開采(16.18%)、西部大基建(11.67%)、水泥制造(11.08%)、數字貨幣(10.97%)、純堿(10.31%);表現相對靠后的是CRO(-9.6%)、電源設備(-8.85%)、光伏逆變器(-7.6%)、儲能(-5.99%)、動力電池(-5.66%)。國家統計局數據顯示1月下旬與1月中旬相比,普通混煤(4500大卡)價格上漲14.5%,山西大混(5000大卡)環比上漲13.3%,煤價過快上漲對股價形成直接催化;此外,當前各煤礦在力保產量的同時,嚴控產能,短期煤炭供給依然偏緊,供需緊平衡下,煤企1月、2月盈利確定性較強,本周煤炭板塊強勢領漲。

圖表9:本周申萬一級行業表現

數據來源:Wind

圖表10:本周Wind熱門概念板塊表現

數據來源:Wind

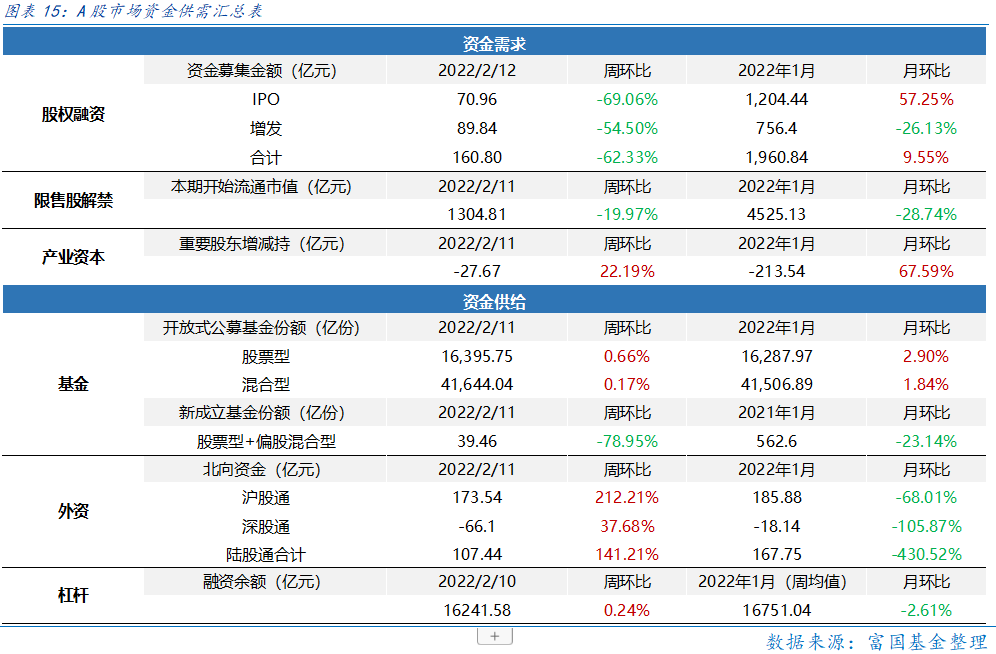

(二)資金供需情況

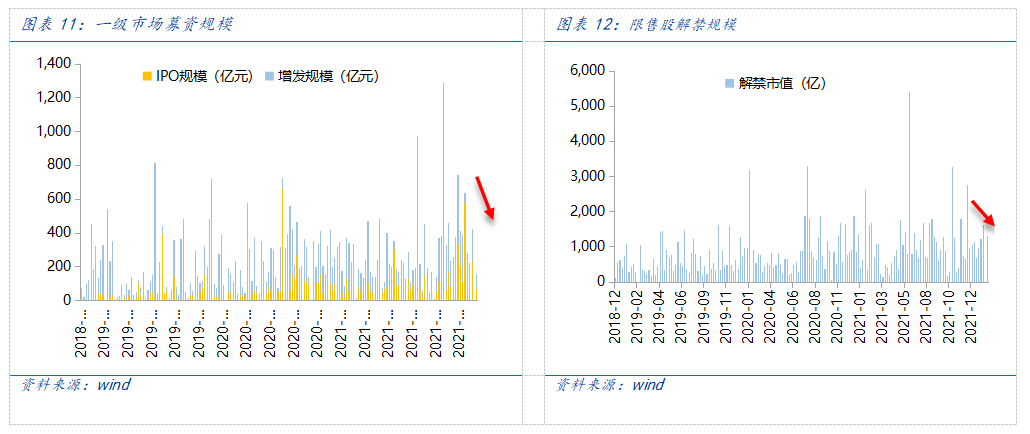

資金需求方面,本周一級市場規模大幅回落,限售股解禁壓力減小,重要股東減持規模有所減少。本周一級市場資金募集金額合計160.8億元,較上周減少62.33%;結構上,IPO募集70.96億元,周環比減少69.06%;增發募集89.84億元,周環比減少54.5%。本周限售股解禁規模合計1304.81億元,周環比減少19.97%,根據目前披露的數據,預計下周解禁規模約1041.9億元,解禁壓力將再下行。本周重要股東減持27.67億元,上周減持35.56億元,減持規模減少。

資金供給方面,本周基金發行偏冷,北向資金轉為凈流入。本周北向資金凈流入107.44億,較上周增加141.21%,其中滬股通凈買入173.54億元,深股通凈賣出66.1億元。本周新成立股票型及偏股混合型基金份額合計39.46億份,環比減少78.95%,顯示基金發行偏冷。本周開放式公募基金份額較穩定,其中股票型份額微增至16395.75億份,混合型份額微增至41644.04億份。

圖表15:A股市場資金供需匯總表

數據來源:富國基金整理

Part 4

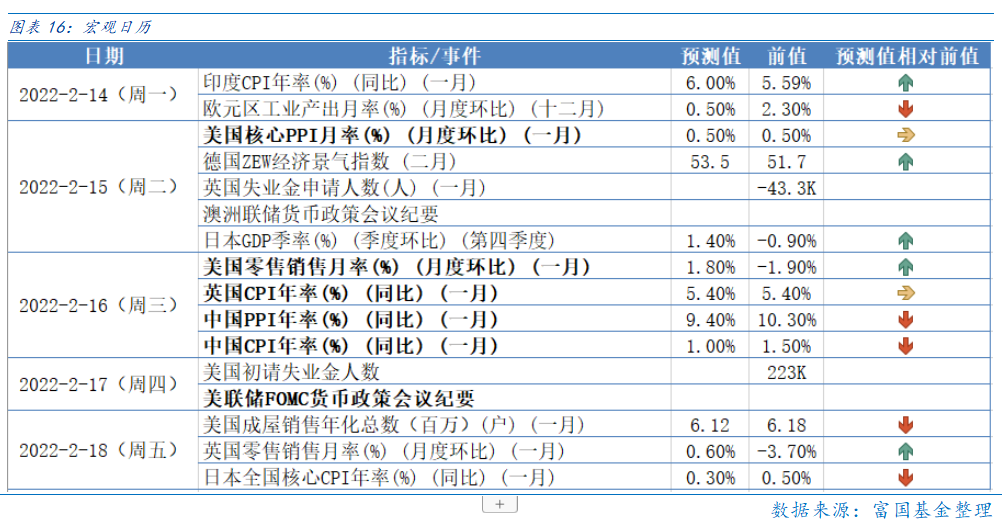

下周宏觀事件關注?

圖表16:宏觀日歷

數據來源:富國基金整理

了解更多

投資有風險,基金投資需謹慎。

在投資前請投資者認真閱讀《基金合同》《招募說明書》等法律文件。基金凈值可能低于初始面值,有可能出現虧損。基金管理人承諾以誠實守信、勤勉盡責的原則管理和運用基金資產,但不保證一定盈利,也不保證最低收益,過往業績及其凈值高低并不預示未來業績表現。其他基金的業績不構成對本基金業績表現的保證。

以上信息僅供參考,如需購買相關基金產品,請您關注投資者適當性管理相關規定、提前做好風險測評,并根據您自身的風險承受能力購買與之相匹配的風險等級的基金產品。